Распределение капитализации и мультипликаторов по нефинансовым компаниям США

Очередной максимум по рынку – свыше 62.6 трлн по всем публичным компаниям, среди них более 53 трлн распределено по нефинансовым компаниям. Вот их и проанализирую.

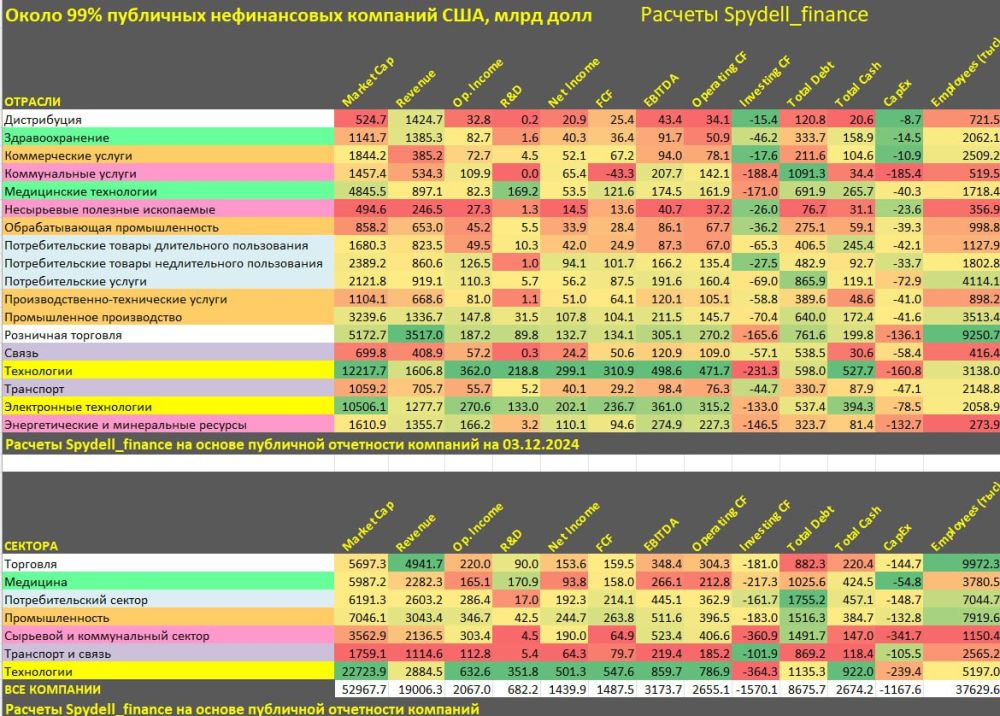

По нескольким компаниям неполные или неточные данные, поэтому в выборке не 53013 млрд капитализации, а 52968 млрд. За последние две недели отчитались почти все компании, поэтому в расчеты попали данные по 3кв24 включительно примерно для 97% выборки.

В расчетах почти 2900 нефинансовых компаний, а в S&P 500 - 387 нефинансовых компаний с капитализацией 45.6 трлн или 86% от моей (полной) выборки. Пока в статике, но скоро будет в динамике.

Собственные расчеты значительно более репрезентативные, т.к. исключают манипуляцию с историями успеха «включить или не включить в индекс», здесь же включены все компании.

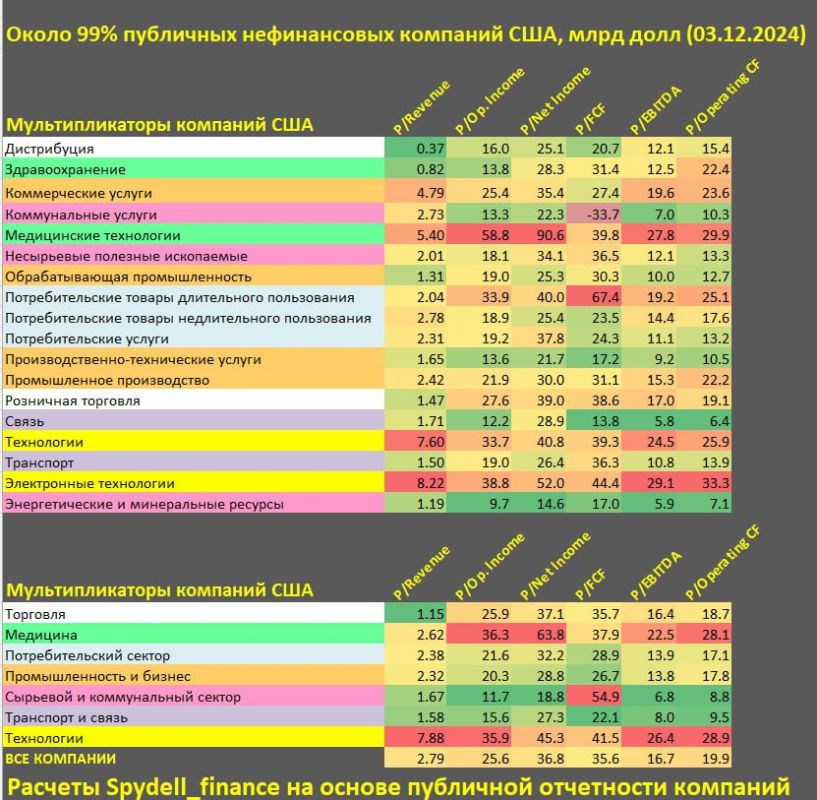

Наиболее качественный показатель стоимости бизнеса – капитализация к свободному денежному потоку, а не «бумажный» и бессмысленный P/E.

Куда компании могут потратить свободный денежный поток? Операции слияния и поглощение, накопление долгосрочных финансовых инвестиций, погашение долга, байбек и/или дивиденды, и увеличение кэш позиции. FCF – то, чем реально располагают компании и могут распределять по приоритетным направлениям в зависимости от целей корпоративной политики.

Обычно бизнес весь FCF сливает на акционерную политику (дивы и байбек), т.е. это некий предельный порог распределения финансовых ресурсов в рынок без увеличения долгов или сокращения кэша.

Текущий P/FCF для всех компаний составляет рекордные 35.6 или 2.8% доходности (вот примерно столько, около 2.5-2.6% составляет реальная полная доходность через дивы и байбек).

Для американского рынка адекватный и сбалансированный показатель P/FCF составляет 20-22 в условиях новой нормальности с 2010 года. Соответственно, переоценка рынка составляет 70%, все так и есть.

В конце 2022 на минимуме рынок вернулся к своим адекватным значениям, с тех пор рынок вырос на 75% при отсутствии прогресса в генерации OCF или FCF, поэтому все сходится.

Среди секторов самым дорогим является технологический сектор – 41.5 по P/FCF, медицина – 37.9

. Сырьевой и коммунальный сектор имеет запредельный коэффициент 54.9 за счет убытков коммунальных компаний, тогда как нефтегаз с коэффициентом 17 функционирует (относительно адекватно).

Торговля имеет 35.7, но за счет розницы – 38.6, тогда как оптовая торговля – 20.7. В промышленности и бизнесе (26.7) самый высокой коэффициент в промышленном производстве – 31.1, обработке – 30.3 и коммерческих услугах – 27.4, а производственно-технические услуги «всего» 17.2.

Потребительский сектор (28.9) «выстреливает» за счет потребительских товаров длительного пользования – 67.4 (эффект Tesla), а прочие сегменты имеют 23.5-24.3.

В транспорте и связи (22.1) связь стоит достаточно дешево – 13.8, а транспорт наоборот – 36.3.

По P/S для всех компаний – 2.79, что на 70-80% выше нормы, где самый высокой коэффициент в технологиях – 7.88 и медицине – 2.62 (фарма имеет 5.4), а самый низкий коэффициент в сырьевом и коммунальном секторе – 1.67 и транспорте и связи – 1.58.

Кратко по основным финансовым показателям нефинансовых компаний США:

• Выручка – 19 трлн

• Операционная прибыль – 2.07 трлн

• Чистая прибыль – 1.44 трлн

• EBITDA – 3.17 трлн

• Операционный денежный поток – 2.66 трлн

• Чистый денежный поток – 1.49 трлн

• Общий долг – 8.67 трлн

• Кэш позиций – 2.67 трлн

• Чистый долг – 6 трлн

• Капитальные расходы – 1.17 трлн.

Это и есть документальное подтверждение запредельного и необеспеченного пузыря.