Корпоративное кредитование в России замедлилось в ноябре

Наверное, самые долгожданные данные (та самая инсайдерская информация, которой бравировал ЦБ на пресс-конференции), т.к., по всей видимости, теперь динамика кредитования, наравне с инфляцией является форвардным индикатором, формирующим проекцию будущих намерений ЦБ.

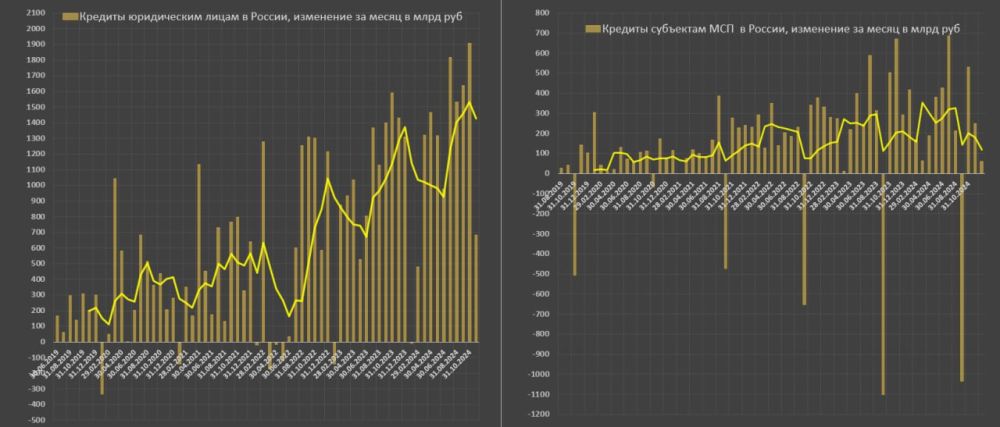

Прирост корпоративного кредитного портфеля составил 682 млрд после рекордного за всю историю ажиотажа в 1.9 трлн – до 2022 года это был бы рекордный темп, но последние два года ежемесячный прирост более, чем на 1 трлн является «новой нормальностью».

Треть прироста кредитования пришлась на кредиты застройщикам жилья (0.2 трлн руб). Остальная часть прироста пришлась на компании из широкого круга отраслей, в основном привлекавшие средства на оборотное кредитование, в том числе на исполнение госконтрактов.

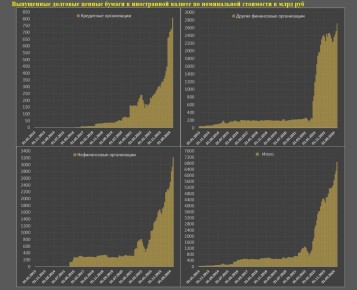

С начала СВО корпоративный портфель (валовая выдача минус погашения) вырос почти на 33 трлн руб и составил 88.7 трлн, сюда включается кредиты нефинансовым компаниям и финансовым организациям вне банковской системы, как в рублях, так и в долларах с учетом коррекции на фактор валютной переоценки.

С начала года корпоративный кредит вырос на 13.2 трлн vs 11.1 трлн руб годом ранее, поэтому даже с «замедлением», это лучший год в истории по абсолютному приросту кредитования, хотя за 11м24 (+18%) динамика кредитования не столь выраженная в сравнении с +18.5% за 11м23.

Прирост корпоративного кредитования в ноябре составил 0.8% м/м после 2.3% в октябре и 2% в сентябре (в среднем за три месяца 1.7% и 1.8% за полгода).

Для сравнения, среднемесячный темп роста корпоративного кредитования в 2021 составил 0.9% и 0.8% в 2020, т.е. по трех и шестимесячному импульсу текущие темпы вдвое выше условной докризисной нормы, а в ноябре прирост соответствует норме.

Ноябрьское замедление - сброс избыточной кредитной активности середины 2024 и нормализация к историческому тренду в 0.5-0.9% среднемесячного прироста.

Как это комментирует ЦБ?

Охлаждение кредитования, вероятно, связано с жесткими ДКУ, традиционным для конца года увеличением расчетов по госконтрактам и тем, что банки в значительной мере использовали накопленный ранее запас капитала для финансирования быстрого роста. Теперь банки вынуждены более осмотрительно планировать свой рост с учетом ограниченных возможностей по пополнению капитала за счет прибыли, а также они готовятся к соблюдению антициклической надбавки (0.25 п.п. с 01.02.25 вместо 01.07.25).

По одному месяцу выводы делать рано, но получен первый сигнал об охлаждении кредитной активности.