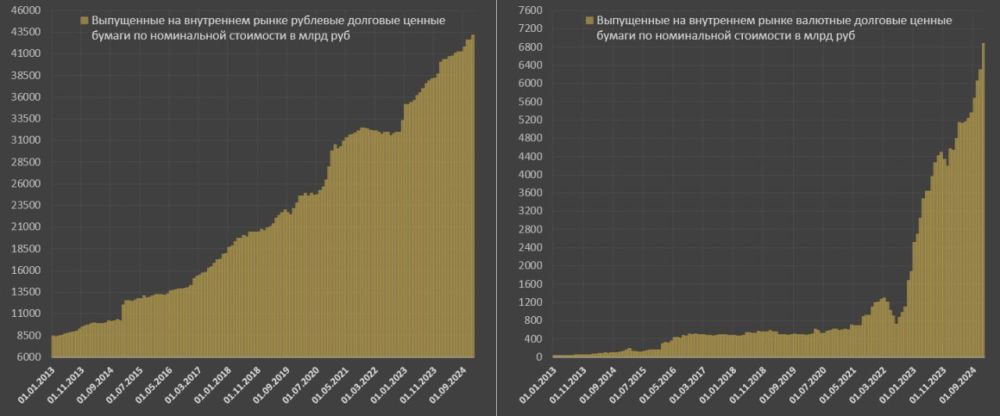

Объем эмитированных облигаций в российском финансовом контуре впервые в истории превысил 50 трлн руб

В эти расчеты включены все облигации по непогашенному остатку на 1 декабря (как рублевые, так и валютные), которые были эмитированы в российской юрисдикции всеми институциональными группами.

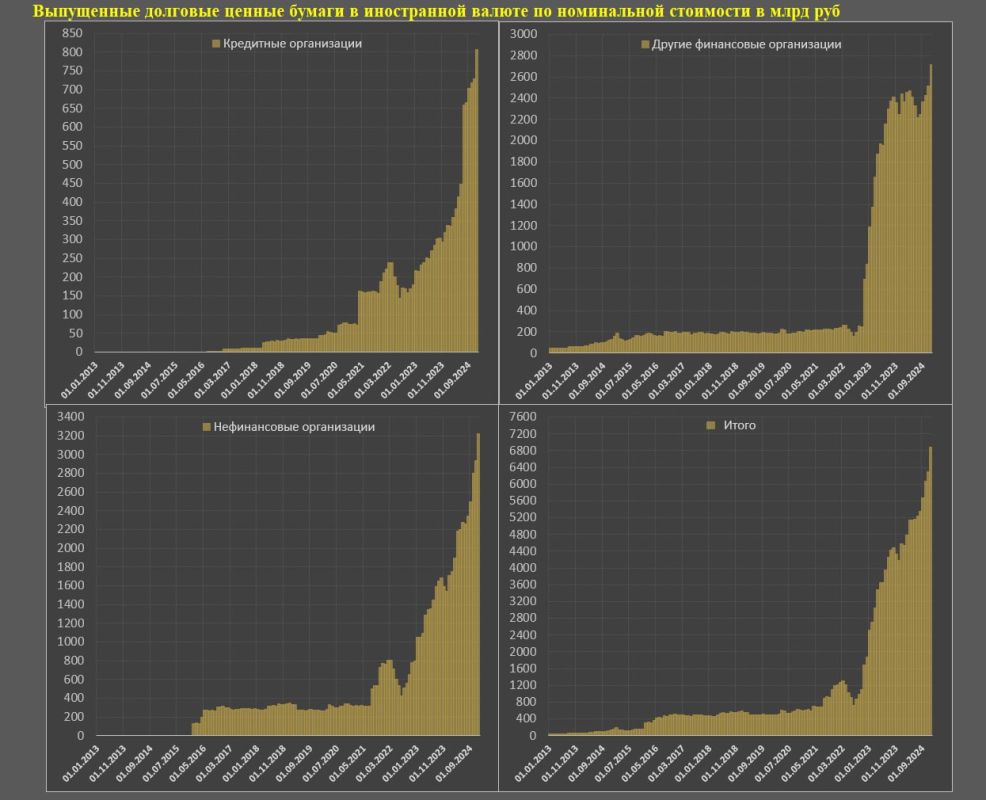

Из 50 трлн руб на валютные облигации приходится 6.9 трлн руб ($63.8 млрд) и соответственно 43.2 трлн – рублевые облигации.

Прирост за месяц составил 1.1 трлн руб преимущественно из-за валютного фактора (девальвация рубля привела к росту рублевой оценки валютных облигаций примерно на 0.6 трлн руб).

После локального замедления в октябре (+55 млрд руб чистой эмиссии рублевых облигаций) была отмечена повышенная активность в ноябре (+533 млрд руб), несмотря на экстремально жесткие ДКУ.

Прирост облигаций по непогашенному остатку на балансе означает, что валовая эмиссия превосходит накопленный объем погашений в отчетном периоде.

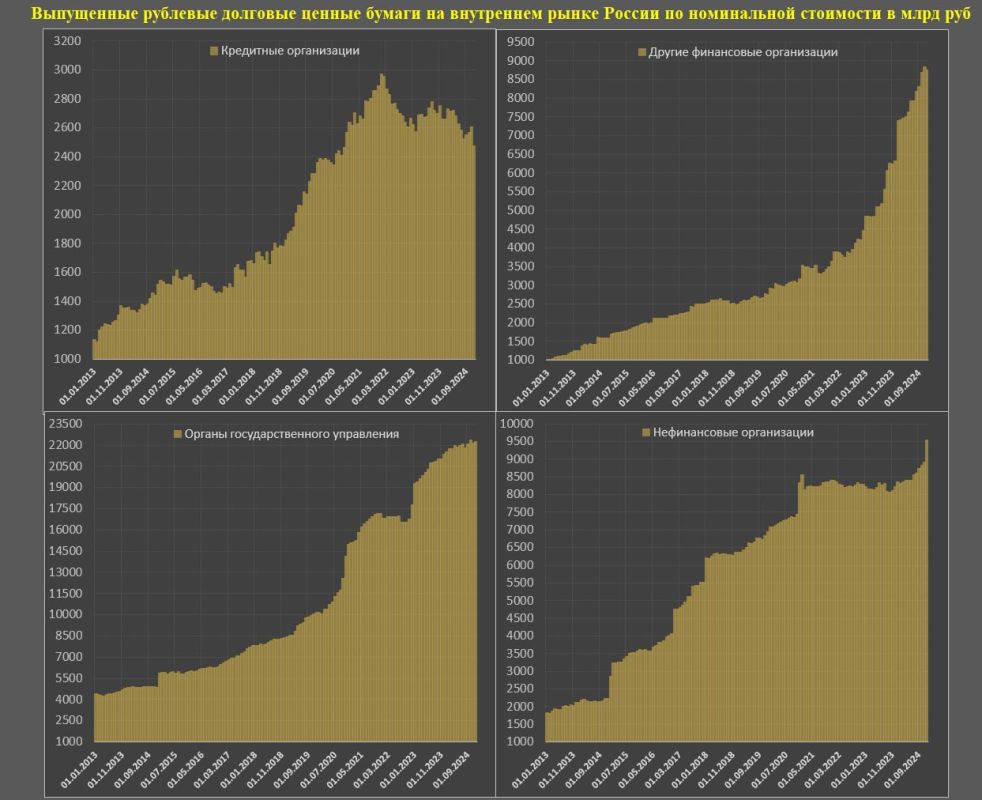

Более подробно стоит рассмотреть рублевые облигации.

Государство имеет задолженность по непогашенному остатку на 22.2 трлн руб, за месяц прирост на 0.12 трлн, за 11м24 +0.73 трлн vs +2.1 трлн за 11м23 и +5.4 трлн с начала СВО.

В декабре Минфин разместил 2 трлн ОФЗ, которые были практически полностью выкуплены банками (основную концентрацию обеспечили госбанки), частично профинансированы за счет РЕПО с ЦБ.

Нефинансовые компании (9.55 трлн) увеличили задолженность на 0.64 трлн (максимум с дек.20), с начала года +1.2 трлн и -0.01 трлн за 11м23, а с начала фев.22 прирост на 1.2 трлн, т.е. все увеличение долга реализовали в этом году.

Другие финансовые организации (8.75 трлн) сократили обязательства в облигациях примерно на 0.1 трлн, за 11м24 +1.36 трлн vs +1.47 трлн за 11м23 и +4.87 трлн с фев.22.

Кредитные организации (2.47 трлн) сократили долг в облигациях на 0.12 трлн, за 11м24 снижение на 0.18 трлн vs +0.04 трлн за 11м23 и сокращения на 0.5 трлн с фев.22.

Спрос на рублевые облигации распределен неравномерно. В 2022-2023 инвесторы активно скупали ОФЗ, но в этом году размещения проходили плохо, многие размещения срывались и отменялись (годовой план по ОФЗ был под угрозой срыва, если не 2 трлн залп в декабре, сброшенный в госбанки).

С другой стороны, на корпоративные облигации спрос есть, но там более широкая диверсификация и значительно более высокие доходности, чем по ОФЗ (Минфин намеренно придерживал размещения, чтобы не цеплять высокую доходность на много лет).

Рост эмиссии корпоративных облигациях в ноябре частично обусловлен ужесточением ДКУ и банковских нормативов, что для многих компаний затруднило фондирование в кредитах.

Что касается валютных облигаций, представленных в основном замещающими облигациями, общий баланс по всем эмитентам – $64 млрд в ноя.24 vs $51 млрд в дек.23 и $16 млрд до начала конфликта.

С июля практически нет чистой эмиссии валютных облигаций, все предложение уходит в рублевые облигации.