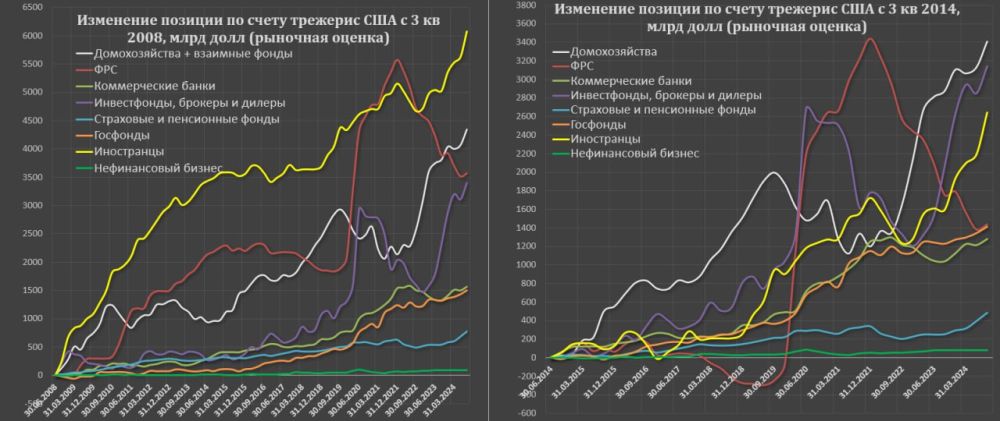

Кто и в какой мере поддерживает рынок трежерис?

ФРС начала ужесточать ДКП с мар.22, а сокращать баланс с июн.22. В конце декабря 2024 накопленный объем сброса трежерис достигнет почти 1.5 трлн, а объем прироста рыночного долга составит 5.1-5.2 трлн за 33 месяца. Кто-то ведь должен был выкупить почти 6.7 трлн?

Последние данных по структуре держателей фиксируются на 3кв24 – на тот момент ФРС сбросила трежерис на 1.4 трлн, а госдолг вырос на 4.4 трлн, соответственно в рынок было сброшено трежерис на 5.8 трлн, а как менялась структура держателей?

Рыночная оценка трежерис и векселей на 3кв24 оценивалась в 26.2 трлн и около 1.5 трлн убытков из-за обесценения ценных бумаг, спровоцированных циклом ужесточения ДКП – номинальный госдолг по непогашенному остатку был 27.7 трлн.

• Самым крупным держателем являются нерезиденты – 32.9% в 3кв24 vs 33.5% в 1кв22 (до ужесточения ДКП, QT и быстрых темпов наращивания обязательств) в структуре совокупных рыночных обязательств федерального правительства США. Быстрый прирост инвестиций нерезидентов я уже отмечал.

•Домохозяйства с учетом взаимных фондов нарастили долю до 16.5% vs 9.9%;

•ФРС резко сократила долю до 15.5% vs 25.7% (эффект сокращения баланса на 1.4 трлн при росте долга на 4.4 трлн);

•Инвестфонды брокеры и дилеры (входят фонды денежного рынка и все виды ETF) – 14.6% vs 10.4%, где прирост владения трежерис обеспечили фонды денежного рынка примерно на 80%, а ETF на 20%, все прочие финансовые структуры сработали интегрально по нулям;

•Госфонды – 8.9% vs 8.8%, в госфонды я включил федеральные и муниципальные пенсионные фонды и государственные предприятия и структуры (Government-sponsored enterprises);

•Коммерческие банки – 6.4% vs 7.3%;

•Страховые и пенсионные фонды – 4.2% vs 3.8%;

•Нефинансовые компании – 0.7% vs 0.6%. Многие компании избыточный кэш перераспределяют не в депозиты, а в векселя или трежерис.

За 2.5 года нерезиденты, госфонды, страховые и пенсионные фонды вместе с нефинансовыми компаниями стабильны с точки зрения структуры владения – это означает, что прирост инвестиций в трежерис идет соизмеримо темпам наращивания госдолга в соответствии с долей владения (нерезиденты инвестируют в 3.5-4 раза интенсивнее, чем госфонды).

До цикла ужесточения ФРС вместе с банками владели третью госдолга США, сейчас меньше 22%.

Существенное сокращение доли владения ФРС и банков (на 11 п.п) было перераспределено в пользу домохозяйств с учетом взаимных фондов (+6.6 п.п) и в пользу инвестфондов (+4.2 п.п).

Учитывая, что основными владельцами инвестфондов является население прямо или косвенно, можно считать, что именно домохозяйства в наибольшей степени перехватили сокращение баланса со стороны ФРС и банков.

Это и есть ответ на вопрос, кто поддерживает трежерис: домохозяйства прямо или косвенно, плюс ритмичные покупки со стороны нерезидентов, госфондов, пенсионных и страховых фондов в темпах накопления госдолга.