Реальный показатель ликвидности и эффективности американских компаний

Если состоит задача в оценке устойчивости и/или платежеспособности бизнеса, смотреть необходимо не на чистую прибыль (бухгалтерский показатель), а на операционный денежный поток.

Может возникнуть ситуация, когда чистая прибыль снижается, а операционный поток стабилен или даже растет. В каких условиях может возникнуть данная ситуация?

Если компания создает резервы под ожидаемые судебные издержки или штрафы, это уменьшает чистую прибыль, но не влияет на операционный денежный поток (OCF) до фактической выплаты денежных средств.

Чистая прибыль уменьшается на полную сумму штрафа в момент признания, а OCF уменьшается в момент фактических выплат штрафов, но иногда компания может классифицировать штрафы, как инвестиционные или финансовые

Существенный рост амортизации после масштабных инвестиционных циклов. Компания переходит на метод ускоренной амортизации основных средств. Это увеличивает амортизационные отчисления, снижая чистую прибыль, но не затрагивает OCF.

Резервирование кэша под будущие списания активов из-за реорганизации бизнеса и разовые или прямые неоперационные убытки, не связанные с основной деятельностью. Эти резервы уменьшают чистую прибыль, но поскольку деньги фактически не расходуются в текущем периоде, операционный денежный поток не снижается. К этому также относится убытки от обесценения активов.

Курсовые разницы и финансовые расходы (актуально для компаний с высокой долей международной выручки и при волатильности валютных рынков). Эти убытки уменьшают чистую прибыль, но не влияют на операционный денежный поток, если операции не сопровождаются реальным движением денежных средств.

Отсроченные налоговые обязательства. Налоги влияют на OCF, но нереализованные (отсроченные) налоговые обязательства не влияют на OCF, но могут влиять на прибыль.

Операционный денежный поток компания может распределять на: операции слияния и поглощения, накопление долгосрочных финансовых инвестиций, капитальные расходы, дивиденды, байбек, погашение долгов или на аккумуляцию кэш позиции.

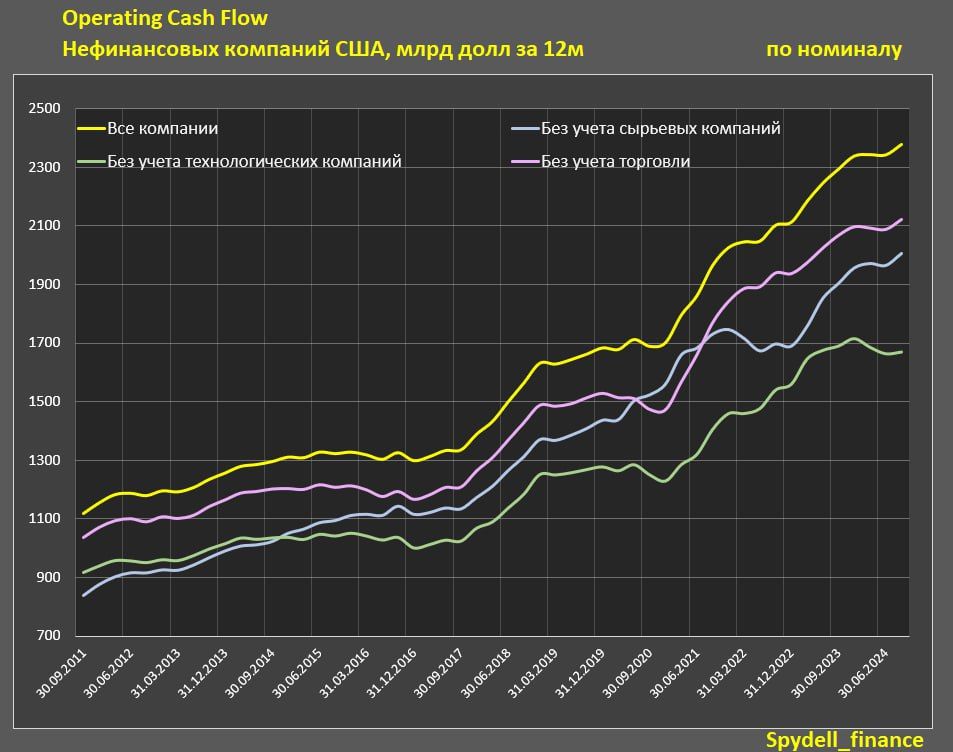

Среди отчитавшихся компаний OCF составил 2.38 трлн за год или +3.7% по номиналу по скользящей сумме за 12 месяцев.

Улучшение OCF с прошлого анализа связана эффектом Nvidia и Walmart, которые улучшили квартальный показатель на 17 млрд г/г.

OCF в 3кв24 вырос на 5.6% г/г по всем компаниям и +14.2% за два года, за 9м24 результаты скромнее – рост всего на 2.3% и +14.4% за два года.

За 9м24 OCF без учета сырьевых компаний вырос на 3.5% г/г и +21.8% за два года, без учета технологических компаний снижение на 3.7% г/г и +7.6% за два года, а без учета торговых компаний +1.6% г/г и +10.6% за два года.

Весь положительный эффект обусловлен эффектом технологических компаний.

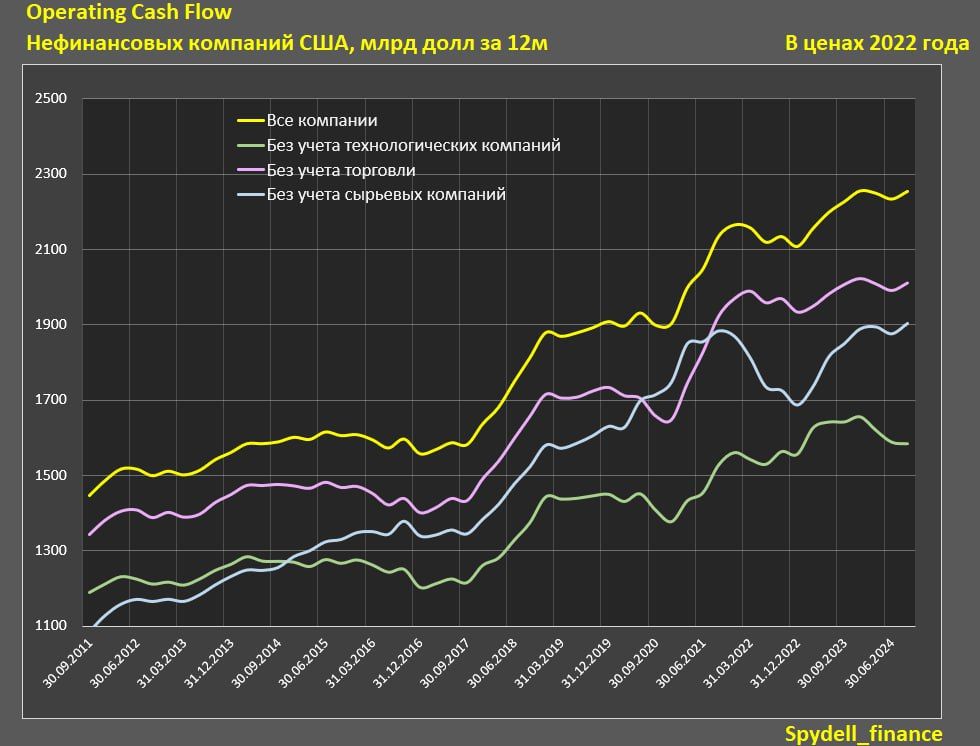

Теперь с учетом инфляции по сумме за 12 месяцев:

• OCF по всем компаниям вырос на 1.2% г/г, +5.6% за два года, +19.1% за 5 лет и всего +41.8% за 10 лет (далее в указанной последовательности);

• Без учета сырьевых компаний: +2.9, +10.3, +18.5, +51.5%

• Без учета технологических компаний: -3.5, +1.3, +9.6, +24.6%

• Без учета торговых компаний: +0.2, +2.1, +16.6, +36.1%

• Без учета технологий и торговли: -5.7, -4.1, +4.9, +15.6%.

Как видно, весь положительный эффект обусловлен эффектом бигтехов (Amazon входит в торговлю). Без фактора ТОП самых успешных компаний OCF с учетом инфляции растет всего на 1.4% в год с учетом инфляции на долгосрочном горизонте в 10 лет.

Получается следующий расклад:

Эффект самых прибыльных компаний обеспечивает примерно 2.2 п.п годового прироста для всех компаний (3.6% годового прироста по всем компаниям);

1-1.5% годового роста OCF для всех остальных компаний в год сложно натянуть на историю успеха;

Нет никакого прогресса за последние два года. Тенденция лучше, чем по прибыли, но весь положительный эффект генерируют ограниченное количество компаний.

Почему чистая прибыль снижается, а OCF стабилен с небольшим приростом? Эффект реорганизации и реструктуризации бизнеса.