Операционный денежный поток ведущих нефинансовых компаний США

Знать чистую прибыль – это хорошо, но более содержательно – анализировать операционный денежный поток, т.к. именно из него формируется потенциал акционерной политики.

Куда компании могут распределять операционный денежный поток? Капитальные расходы, операции слияния и поглощения, долгосрочные финансовые инвестиции, погашение долгов, выплата дивидендов, реализация обратного выкупа акций или накопление кэш позиции.

Чистая прибыль может сократиться в условиях реструктуризации, списания активов или нерегулярных операций, как например у Intel, тогда как операционный денежный поток отражает реальные поступления и выплаты денежных средств, связанные с основной деятельностью компании, и не включает разовые расходы, такие как реструктуризация или списание активов.

Операционный денежный поток менее подвержен влиянию разовых экономических или бухгалтерских изменений, что делает его более надежным показателем финансового здоровья компании.

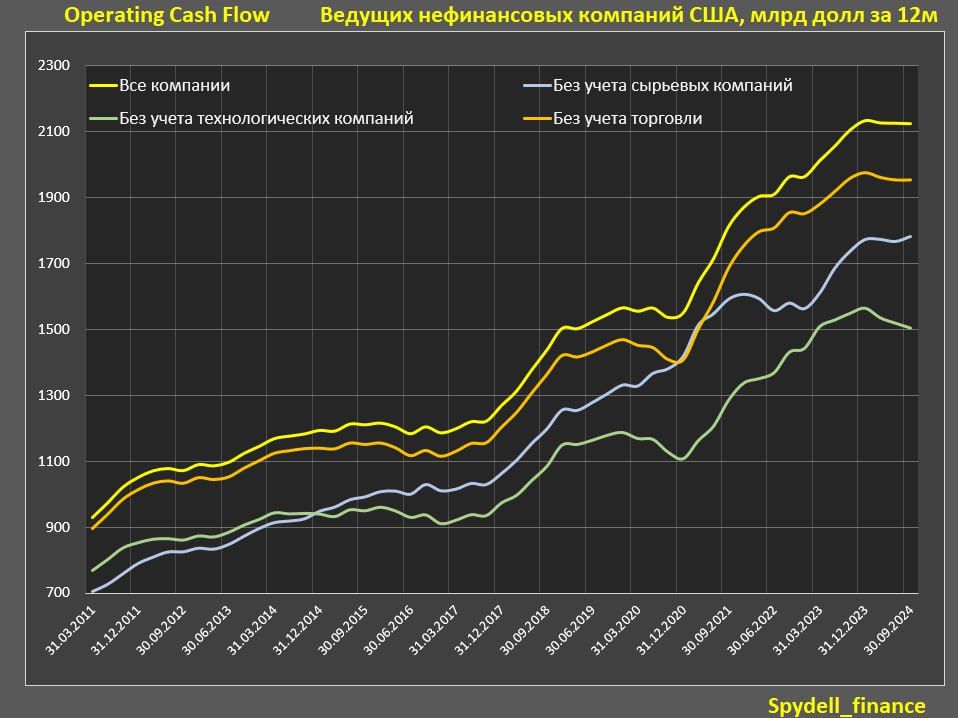

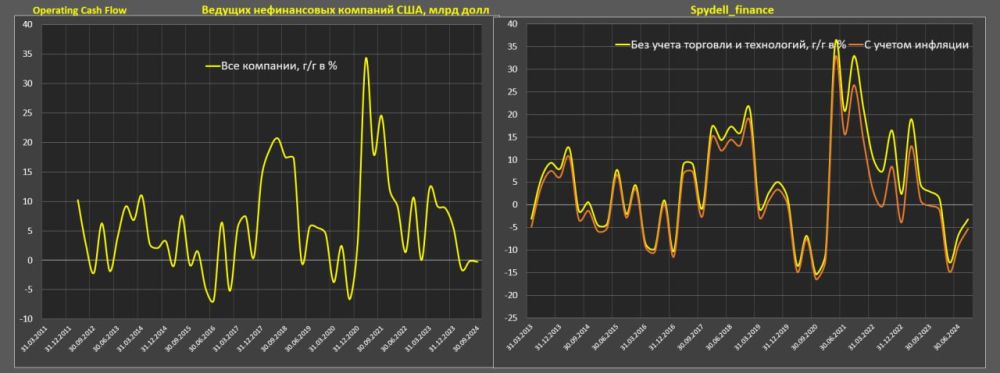

За 3кв24 операционный денежный поток (OCF) снизился на 0.3% г/г и вырос на 8.5% за два года, за 9м24 снижение на 0.6%, +9.2% за два года и +41.6% за 5 лет (9м24 к 9м19).

С учетом инфляции за 3кв24 снижение на 2.4% г/г, +2.9% за два года, а за 9м24 снижение на 2.9% г/г, +2.8% за два года и +17.7% за 5 лет.

Без учета сырьевых компаний за 3кв24 OCF вырос на 3.1% г/г и +15.1% за два года, тогда как за 9м24 +0.7% г/г, +16.3% за два года и +40.9% за 5 лет.

Без учета технологических компаний за 3кв24 снижение OCF на 3.3% г/г, но рост всего на 1.2% за два года, а за 9м24 существенное снижение на 5.3% г/г, +4.4% за два года и +31.1% за 5 лет.

Без учета торговли: без изменений г/г в 3кв24, +7.7% / -1.5%, +6.2% и +38.8% соответственно.

Относительную устойчивость OCF обеспечивают технологические компании, тогда как все прочие компании демонстрируют устойчивую двухлетнюю деградацию финансовых показателей.

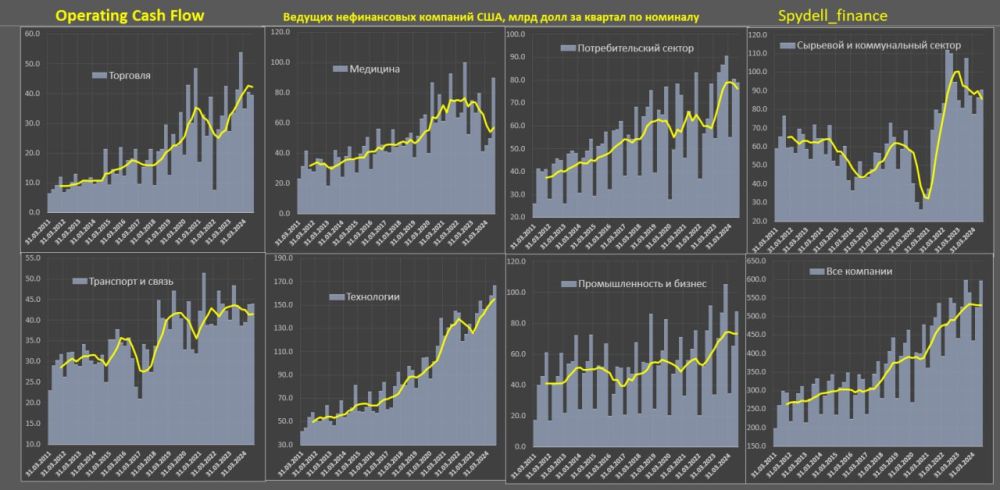

Как по секторам ситуация?

• Торговля: за 3кв24 снижение на 4.5% г/г и +21.7% за два года, а за 9м24 +12.6%, +69% за два год и +87.7% за 5 лет (далее в указанной последовательности через /).

• Медицина: +12.9% и -10.2% /+16.4%, -19.6% и +21.9%;

• Потребительский сектор: -8.9% и +25% / -4.5%, +37% и +24.9%;

• Промышленность: +0.4% и +15.8% / -2%, +26.5% и +34%;

• Сырьевой и коммунальный сектор: -15.7% и -17.7% / -6.7%, -16.6% и +45.2%;

• Транспорт и связь: +1.5% и -0.1% / -3.4%, -2% и +0.5%;

• Технологии: +8.7% и +33.5% /+12.1%, +22.2 и +73.2%.

Никакого чуда не произошло, с начала 2024 операционный денежный поток стагнирует по всем компаниям. Нет никакого прорыва, нет никаких сказочных перспектив и экономического бума, как нам пытаются внушить продавцы галлюцинаций.

Без учета торговли и технологий OCF снизился на 3.3% г/г и минус 0.5% за два года, за 9м24 обвал на 7% г/г и минус 0.1% за два года и это по номиналу, а с учетом инфляции за 9м24 резкое сокращение на 9.6% г/г, минус 6% за два года и лишь +5.2% за 5 лет.

Результаты крайне слабые. Выручка стагнирует, чистая прибыль о операционный денежный поток сокращаются два года, но при этом эйфория на рынке зашкаливает в режиме тотального психоза и невменяемости.