Увеличение темпов накопления задолженности в рублевом облигационном рынке

С июня начала резко расти задолженность по непогашенному остатку в рублевых облигациях нефинансовых организаций (+440 млрд за 4 месяца), а июля активность начали проявлять финансовые организации, за исключением банков (+750 млрд за 3 месяца) и это существенный прирост по историческим меркам.

Что здесь интересно? С июня начался процесс ужесточения условий на финансовом рынке, что проявлялось в сильном росте ставок и некотором снижении спроса на долговые инструменты, но несмотря на ужесточение ДКУ, темпы заимствований выросли по более высоким ставкам, чем были в 1П24 (примерно +3.5-4 п.п. по средневзвешенному росту стоимости заимствований).

Как все это выглядит?

Кредитные организации – 2.57 трлн руб задолженность на 1 октября 2024 в рублевых облигациях по непогашенному остатку, с начала года (за 9м24) сокращение на 0.1 трлн vs роста на 0.1 трлн за 9м23, а с начала СВО сокращение на 0.4 трлн руб (далее в указанной последовательности).

Другие финансовые организации (инвестфонды, брокеры, дилеры и т.д.) – 8.68 трлн руб, за 9м24 – 2.36 трлн vs +1.41 трлн за 9м23, +4.8 трлн с начала фев.22.

Нефинансовые организации – 8.84 трлн, рост на 0.62 трлн с начала 2024 vs сокращения на 0.15 трлн годом ранее и всего +0.5 трлн с начала СВО. По сути, весь прирост задолженности был реализован с июн.24.

Государство – 22.35 трлн, прирост на 1 трлн за 9м24 vs 1.73 трлн годом ранее и +5.5 трлн с начала 2022.

Общая задолженность всех эмитентов – 42.6 трлн, +3.9 трлн за 9м24 vs 3 трлн за 9м23 и +10.4 трлн с фев.22.

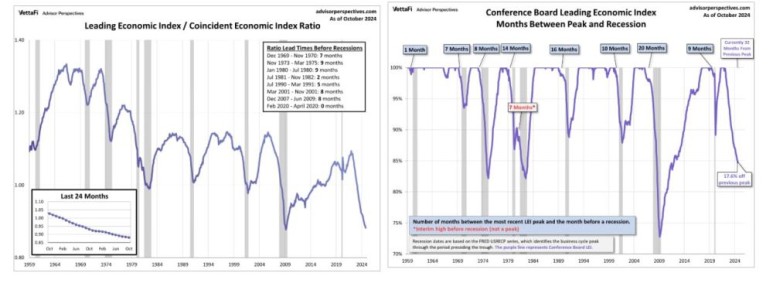

Насколько высок темп накопления задолженности? С 2017 по 2021 в среднем прирост был 0.3 трлн в месяц, с фев.22 прирост 317 млрд, т.е. сопоставимо, хотя с учетом инфляции заметно скромнее.

Резкое смещение структуры заимствований в частный сектор, за 9м23 частный сектор формировал лишь 43% от прироста, а теперь почти 75%! Формально, деньги в системе есть, т.к. в цикле ужесточения ДКП заимствования выросли почти на треть, но не для государства.

Минфин РФ систематически отклоняется от планов заимствований с мая 2024. В 4кв24 Минфин РФ планирует собрать 2.4 трлн, но в октябре удалось лишь 74 млрд разместить и высок риск провала плана. За 2 месяца собрать 2.3 трлн при том, что за 10 месяцев собрали 1.1 трлн – это маловероятно, если только на помощь не придут директивные структуры, типа Сбера, Газпромбанка и ВТБ. В конце 2022 нечто подобное уже было.

С начала 2022 в российской финансовой системе начали активно размещаться валютные облигации, как правило, привязанные к рублю (выплаты в рублях по актуальному курсу).

Общий объем рынка валютных облигаций оценивается в 65 млрд долларов по всем эмитентам, в начале 2022 было 16 млрд, прирост почти 49 млрд, где за 9м24 увеличили задолженность на 17.8 млрд vs 10.2 млрд за 9м23.

С начала 2024 особо активничают нефинансовые организации, обеспечив 2/3 прироста от всей задолженности.

Рынок облигаций в России жив и развивается в сопоставимых темпах с 2017-2021, а в цикле ужесточения ДКП (сен.23-сен.24) прирост ниже (+367 млрд в месяц), чем в период низких ставок (авг.22-авг.23) с приростом на 486 млрд, но по частному сектору размещения резко выросли.